Quy tắc số 4 là gì?

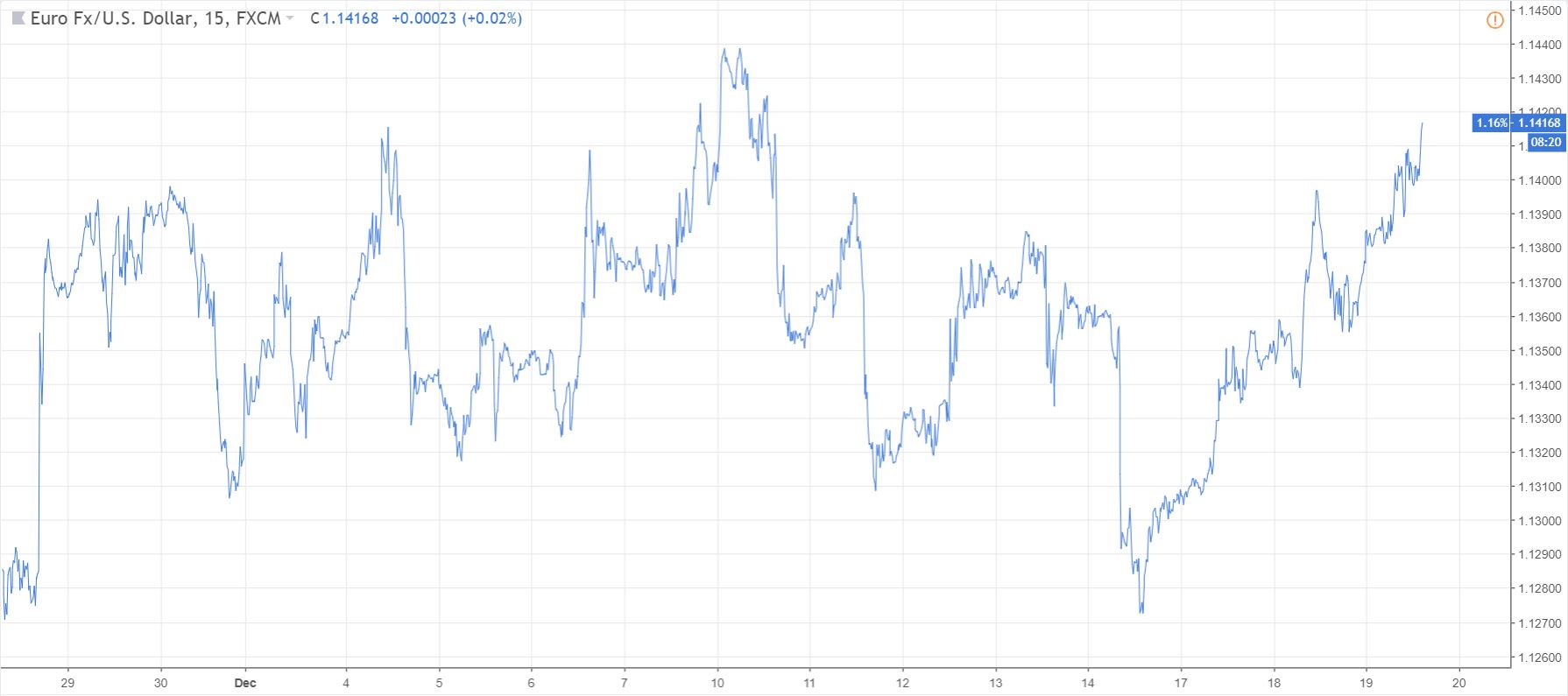

Thông thường, sử dụng 3 khung thời gian khác nhau sẽ cho cái nhìn rộng về thị trường, trong khi sử dụng ít hơn có thể dẫn tới thiếu dữ liệu, còn sử dụng nhiều hơn lại gây ra thừa dữ liệu. Khi lựa chọn 3 khung thời gian, bạn có thể sử dụng một chiến lược đơn giản có tên gọi là Quy tắc số 4. Có nghĩa là, một khung thời gian trung hạn nên được lựa chọn đầu tiên, sau đó chọn tiếp 1 khung thời gian ngắn hạn bằng ít nhất ¼ khung thời gian trung hạn (ví dụ, đồ thị 15 phút cho khung ngắn hạn và 60 phút cho khung thời gian trung hạn). Cuối cùng, khung thời gian dài hạn nên lớn gấp ít nhất 4 lần khung thời gian trung hạn.

Điều quan trọng cần nhớ ở đây là hãy chọn khung thời gian phù hợp với phong cách giao dịch của mình. Một nhà giao dịch dài hạn sẽ giữ lệnh trong nhiều tháng, vậy nên anh ta hiếm khi sử dụng các đồ thị 15 phút, 60 phút và 240 phút. Trong khi đó, một nhà giao dịch trong ngày sẽ chỉ giữ vị thế trong vài giờ và hiếm khi nào sử dụng tới bộ 3 đồ thị ngày, tuần, tháng. Không có nghĩa rằng các nhà giao dịch dài hạn sẽ không hưởng lợi từ việc quan sát đồ thị 240 phút hay nhà giao dịch ngắn hạn không được lợi gì từ việc theo dõi đồ thị ngày, nhưng những khung thời gian này chỉ nên đóng vai trò phụ thay vì cốt lõi cho cả hệ thống đa khung thời gian.

Bắt đầu việc phân tích trên khung thời gian dài hạn

Chiến thuật tốt nhất là bắt đầu với khung thời gian dài hạn và chuyển dần xuống nghiên cứu các chu kỳ ngắn hơn. Bằng việc quan sát đồ thị dài hạn, bạn sẽ nắm được xu hướng chủ đạo.

Một yếu tố khác cần cân nhắc cho đồ thị dài hạn là lãi suất. Phần nào phản ánh được sức khỏe của nền kinh tế, lãi suất là một thành phần cơ bản trong tỷ giá hối đoái. Trong hầu hết các trường hợp, nguồn vốn sẽ chảy tới đồng tiền có lãi suất cao hơn trong cặp tiền vì điều này đồng nghĩa với lợi suất cao hơn trên vốn đầu tư.

Tiếp tục phân tích tới khung thời gian trung hạn

Chuyển sang khung thời gian trung hạn, các diễn biến nhỏ hơn trong xu hướng tổng thể sẽ hiện ra. Đây là khung thời gian linh hoạt nhất trong cả 3 vì cảm quan thị trường trên cả khung thời gian ngắn và dài hạn đều có thể được xác định tại đây. Như chúng tôi đã đề cập ở phần trên, thời gian giữ lệnh dự kiến nên được quyết định ở khung thời gian cốt lõi này. Thêm vào đó, khung thời gian này nên được theo dõi thường xuyên nhất khi lên kế hoạch vào lệnh, quản lý lệnh đang mở và khi lệnh gần chạm tới mức cắt lỗ hoặc chốt lời.

Tiếp theo, kiểm tra khung thời gian ngắn hạn

Khi xem xét đồ thị ngắn hạn, các biến động giá nhỏ sẽ trở nên rõ ràng hơn. Các nhà giao dịch cũng nhờ vậy mà có thể quyết định điểm vào lệnh theo hướng đã được xác định từ các đồ thị thời gian lớn hơn.

Kết hợp tất cả các khung thời gian với nhau

Khi cả 3 khung thời gian được kết hợp cho việc phân tích 1 cặp tiền, các nhà giao dịch sẽ có tỷ lệ thành công cao hơn, bất kể các quy tắc khác được áp dụng cho chiến lược. Phân tích từ trên xuống dưới khuyến khích việc giao dịch theo xu hướng chủ đạo. Phương pháp này sẽ hạn chế rủi ro vì khả năng cao là cuối cùng hành động giá sẽ tiếp tục đi theo xu hướng dài hạn. Khi áp dụng chiến lược này, mức độ tin cậy của mỗi giao dịch sẽ được đo lường bằng sự giống nhau trong tín hiệu trên tất cả khung thời gian (cùng tăng hoặc cùng giảm).